当前碳酸锂市场博弈持续,上游锂盐挺价,下游采购观望,锂价上涨动力不足。

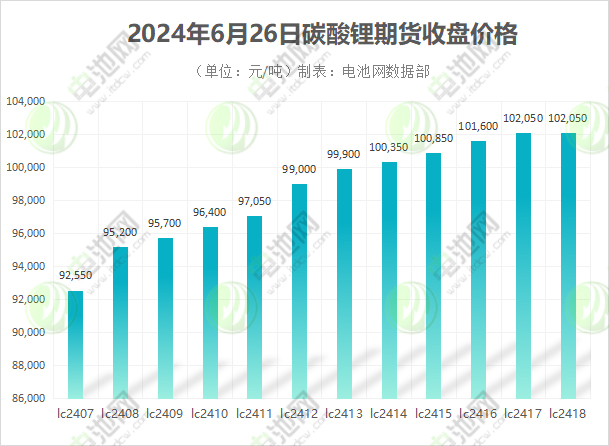

期货方面,6月26日,持续走低的碳酸锂期货收复9万元/吨关口,即将进入交割月的碳酸锂期货2407合约大涨超5%,收盘价92,550元/吨。

现货方面,SMM数据显示,6月26日,电池级碳酸锂报价8.9-9.44万元/吨,均价9.17万元/吨,较上一工作日下跌100元/吨。上海钢联发布数据则显示,当日,电池级碳酸锂价格较上日上涨1000元/吨,均价报9万元/吨。

可以看到,碳酸锂期现价差正逐步收窄。

A股方面,6月26日,碳酸锂概念股迎来大爆发。截至收盘,融捷股份涨停,西藏珠峰、中矿资源涨超8%,赣锋锂业涨超7%,天齐锂业涨超6%,天华新能、盛新锂能、西藏矿业、富临精工等涨超5%。

消息层面,6月25日晚间,志存锂业发布通知,当前已经进入夏季汛期,高温、雷电、大风、暴雨等极端恶劣天气增多,为了保障生产线的安全稳定运行,提升产品质量和产能效率,按照年度例行夏季检修计划,集团下属的两家全资子公司——江西金辉锂业有限公司和天卓新材料有限公司,将于2024年7月1日起,分阶段、有序地对碳酸锂生产线开展夏季检修工作。

此外,Mysteel发布的消息显示,其新能源团队近日就7月部分碳酸锂样本企业的停产检修情况进行了调研。本次调研覆盖了42家锂盐生产企业,仅有7家锂盐生产企业出现了停产检修,而这些停产检修多为单个工厂或产线的操作。总体来看,若不考虑其他锂盐企业产量增加的情况,调研样本企业中的停产检修预计将使7月的产量环比减少1400吨。整体看预计6月、 7月的碳酸锂产量变化不大。

SMM分析称,锂盐企业发布7月检修的消息后,部分锂盐厂维持强势的挺价情绪。部分正极企业目前反馈当下的需求基本面仍然清淡,采购情绪较为一般,对于现货的提货维持谨慎。整体来看,今日市场上游情绪有所提振,但部分下游买方依旧以较低的价格进行了少量现货成交。价格下降幅度较前期有所好转。

华福证券表示,6、7月是季节性淡季,铁锂和三元排产或继续走低,下游客供长单占比提高,过剩凸显,锂价或继续维持弱势,当前处于寻底阶段。同时,华福证券还指出,2024年全年碳酸锂过剩的局面未改,仍需通过锂价超跌实现供需再平衡,但当前价格已临近中枢价格。

国泰君安期货表示,碳酸锂期货迎来低位大幅反弹,期现基差由正转负。碳酸锂价格的反弹体现了下方夯实的成本支撑,在当前价格下,较大的亏损幅度使得该类锂盐厂商的生产经营活动难以长期为继,潜在减停产的提前到来或使得供增需弱的格局有所改善,同时部分头部锂盐厂开启了例行的夏季检修,供给端有所收紧,在此背景下,碳酸锂价格底部随之形成。

银河期货首席策略师沈恩贤分析称,近期碳酸锂市场持续下跌,7月合约解决去年低点之后空头获利了结带动价格超跌反弹。9万元以下的低价吸引投机买盘进场采购,同时锂盐价格下跌快于矿价,也导致部分外采矿冶炼厂减产,志存锂业公告检修助推多头情绪。据调研,下游反馈8月以前需求都比较弱,电池厂还在去库,正极材料厂投机性强一些,但是边际变化有限,对8-9月的旺季有不算强的期待。

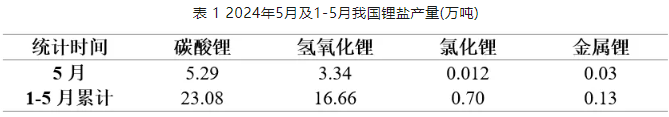

供应方面,中国有色金属工业协会锂业分会发布的数据显示,5月,我国锂盐产量较上月略有增加,江西地区环保问题影响逐渐消退,江西地区以及青海地区开工率上行,一些企业由于产线检修停产,部分企业在锂价低迷情况下维持低位生产。

5月,我国全国碳酸锂产量约5.29万吨,环比增加5.3%;全国氢氧化锂产量约3.34吨,环比下降5.9%;全国氯化锂产量约1219吨,环比下降21.8%;全国金属锂产量约268吨,环比下降5.1%。

1-5月我国锂盐累计产量较去年同期增加近30%。1-5月,我国碳酸锂累计产量为23.08万吨,氢氧化锂累计产量为16.66吨,氯化锂累计产量为0.70万吨,金属锂累计产量为0.13吨。

锂盐产量集中度较高,主要集中在江西、青海、四川三地。分地区来看,5月我国碳酸锂产量前三的省(区域)分别为江西、青海、四川,具体产量为:江西1.8万吨、青海1.1万吨、四川1.1万吨;1-5月我国碳酸锂累计产量前三的省(区域)分别为江西、四川、青海,具体产量为:江西8.1万吨、四川4.9万吨、青海4.6万吨。

此前,多家机构预判,2024年碳酸锂年度价格波动下限为7万~8万元/吨。

整体来看,当前碳酸锂市场博弈持续,上游锂盐挺价,下游采购观望,锂价上涨动力不足。

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信