中升作为经销商行业的“领头羊”,如今主动抛弃经营不善的主机和4S店,大规模切入新能源市场,在资本市场怒涨50%,将会刺激更多4S集团调整战略,加码新能源业务布局吗?

重注新能源,最大4S集团的靴子终于落地了。

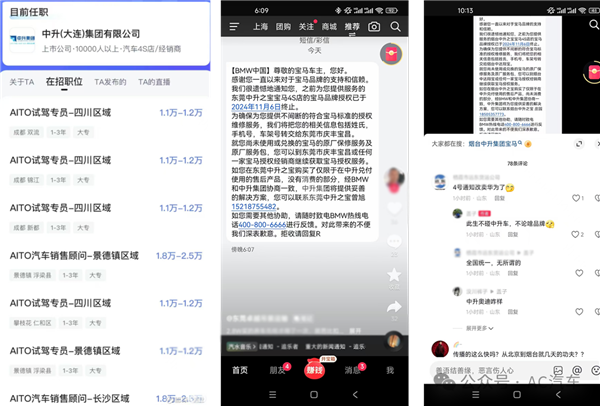

日前,有汽车博主在微博上发文称,中升集团全面拥抱新能源,拿下50家(也有说48家)“华为智选车”授权。

受此消息刺激,中升控股持续放量大涨,该公司在上周五(11月8日)大涨近26%后,双11当天甚至涨停。

那么,中升牵手华为系的信息是不是“烟雾弹”呢?

AC汽车经网络查证,找到以下几点信息提供佐证:

一是中升集团的招聘信息中,确实在为问界用户中心及鸿蒙智行储备员工。

据悉,四十家用户中心主要以AITO问界为主,一二线主要是鸿蒙智行新增(如成都、长沙),另有很多三四线城市AITO用户中心从0到1建设(如攀枝花、景德镇)。

二是东莞、烟台两地的宝马车主发视频表示,收到宝马官方通知,中升代理的宝马4S店授权到期,车主有尚未使用的售后服务包可以去当地其他4S店核销;购买中升双保等套餐的客户仍由中升集团负责售后。

在视频评论区,有车主反馈,烟台的中升宝马门店正在翻牌问界。

三是有接近中升的投资人透露,中升拿到华为智选店授权的信息基本属实。

如此来看,中升全面拥抱新能源只差一个官宣。而在此前,中升对新能源的布局一直处在观望状态,也是百强经销商集团行列中,为数不多对拓展新能源极为克制的企业之一。

此次火线并入新能源,中升集团释放了什么信号?在汽车经销行业的这潭死水中,又会掀起怎样的波澜?

01、为什么这个节点下注新能源?

对于新能源业务布局,中升一直是保守派。

在AC汽车过往的文章中,提及最多的是中升在售后端的加码布局,如计划新建100家钣喷中心、推中升洗美连锁,以及近期传出在4S店内开设使用非原厂件的“第二车间”,作为“官方售后”的补充,返聘此前离职的售后经理,以“合伙分成”的方式推动。

另一方面,中升对代理的弱势品牌4S店进行了优化,23年有5家日产4S店被改建为钣喷中心。

同时,提高核心品牌的市占率,如去年新增6家丰田4S店。今年7月,中升出资4600万从新丰泰集团再次购入2家丰田系4S店。

然而,从加码售后、优化网络结构,再到大跃进式入局新能源,中升的布局逻辑,更值得探讨。

第一,随着价格战升级,加速行业洗牌,新能源车市相比于两年前的混战状态,到逐渐分化,再到第一梯队开始浮现,新能源格局愈发清晰。华为系汽车与小米汽车至少占据一席之地。

同时,行业内已有经销商集团因过于激进的新能源布局而遭遇挫折,如永达集团在小鹏汽车的投资上踩雷,也有集团投资了威马、恒大汽车等风险较高的品牌。

第二,定位中高端的华为智选客户与中升的保有客户高度匹配。

截至目前,中升旗下共有420家门店,其中109家奔驰4S店,55家雷克萨斯4S店,103家丰田4S店,豪华车4S店占比超60%。

第三,中升在售后端“去品牌化”运营战略取得成效,以中升go会员体系作为纽带,将车辆的全生命周期服务做了闭环运营。对保有客户的深度运营,也为新能源业务的线索转化提供了有力支持。

最后,中升作为传统的豪华车经销商集团,具备极强的销售能力,这是赛力斯早期经销商难以匹敌的优势。

02、为什么是华为智选店?

需要明确声明的是,中升集团近期获得的40多家授权店中,关于问界和鸿蒙智行店的具体占比,目前尚未有确切的消息传出。

中升之所以选择华为系作为突破口,除了华为品牌加持,更为关键的是华为系产品所带来的销量。销量直接关联着利润,这是是中升作出这一决策的重要考量。

其次,在新能源汽车第一阵营中,能够提供“销服一体”授权的品牌屈指可数,若只有售后授权,其投资价值会大打折扣。而问界与小米汽车恰好属于“销服一体”阵营,因此也受到大型经销商集团追捧。

再者,汽车行业的盈利逻辑清晰明了:只有车企赚钱,经销商才能跟着分利润。今年上半年,赛力斯净利润高达16.25亿元,毛利率高达25.04%,而同期特斯拉的毛利率只有18%,理想20%,比亚迪22%。

毛利率如此之高,均价55万的M9功不可没。客单价越高,毛利率就越高,赚钱效应也就越明显,经销商赚钱的概率也就越高。

据知情人透露,中升完成赛力斯的销售目标后,将按4.5%固定点数收取佣金。

这一数字与燃油车时代形成了鲜明对比。中升上半年年报显示,新车销售业务毛损为19.90亿元,毛利率为-3.3%。

美银证券推算,一家AITO门店将会为中升产生纯利2000万元,并指公司目标有近1000个销售渠道。该行测算,新的AITO门店在2025年会贡献公司盈利15%。

当然,中升看重的不只是问界销售利润,还有鸿蒙新能源庞大的售后体系衍生的价值。

据悉,按照一家成熟的问界门店计算,售后进厂600-800台左右。从单车产值来看,机电业务平均客单在800-900元,事故维修6000左右。售后毛利维持在10%左右。

最后,从双方目标来看,赛力斯与华为联合业务目标是在 2026 年实现新能源汽车产销达到 100 万辆。现有的255家用户中心仍需扩充。

对于中升来说,一举拿下40多家华为智选店不仅优化了代理的品牌结构,剥离了不良资产,提高经营效率。

更重要的是,若中升能够成功转型为“问界最大经销商”或“小米最大经销商”,其估值也将得到极大的提升。

03、经销商“叛逃”新能源,行业加速变天?

面对新能源浪潮,最大4S集团从昔日的保守谨慎,转变为积极拥抱新能源的态势。这一转变的背后,是新能源车市场渗透率已突破50%,并不断刷新历史新高。

由此带来的影响是,燃油车体系颓势难以逆转,只能以降价维持基本盘。而新车降价会给经销商盈利、品牌形象以及二手车残值都带来影响,形成一个恶性循环,加速燃油车体系崩塌。

对于主营豪华车销售的中升来说,未雨绸缪是当务之急。

毕竟,在新能源超强攻势下,国内中高端汽车市场未来的格局会不会发生根本性改变,以BBA代表的豪华车一阵的市场份额能否守住,都充满了不确定性。

以最近站上舆论风口的宝马集团为例,数据显示,今年第三季度,宝马在全球市场销量为54万辆,同比下跌13%。其中,中国市场跌幅最大,达29.8%。

事实上,“BBA”的现状,只是合资豪华品牌在国内市场的一个缩影。

包括二线豪华品牌凯迪拉克、林肯、路虎、捷豹等已经“失宠”,现代、起亚、日产、本田等合资品牌也在逐步淡出消费者的视野。

合资车企跌落神坛,给经销商网络带来极大地震荡。原本在主机压库模式下,丧失经营主导权的经销商,面临更加残酷的出清。反映在数据上,2020-2023年,超8000家4S店退网。

在此背景下,比亚迪、蔚来、极氪、小鹏、阿维塔等车企纷纷拥抱经销商,仿佛让行将就木的经销商模式又迎来了“回暖”时刻。

对于处在渠道震荡中的经销商而言,这无疑也是一场“豪赌”。赌赢了翻身,赌输了离场。

而中升作为经销商行业的“领头羊”,如今主动抛弃经营不善的主机和4S店,大规模切入新能源市场,并拥抱华为系,为未来发展铺路,此举或会刺激更多4S集团调整战略,加码新能源业务布局。

越来越多的经销商“叛逃”新能源,合资车企也将面临更加严峻的挑战。经销行业即将迎来一场前所未有的变革。

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信