宁德,出现疫情了。

当宁德升级疫情管控的消息传来,那占据国内市场份额半壁江山的宁德时代,牵动起整个新能源汽车行业的心。

另有推波助澜的是,一张带有“宁德市工信局紧急通知”字样的截图,在网络流传。其句读之间的“急迫”,就差直接言明“前方宁德,禁止出入”。

虽然传言的真实性难以考证,但万一该传言为真,限制原材料供应的宁德时代,还能正常运转工作吗?

于是,就宁德疫情的影响,汽车公社向宁德时代进行了询问,其官方人员这样说道:近期宁德出现个别疫情,政府临时升级了防疫管控措施。公司高度重视,并第一时间与相关政府部门加强沟通、协同防疫。当前,为最大限度保障市场供应,公司严格采取网格化管理措施,确保宁德基地有序开展生产。

好消息是,宁德时代的宁德基地并没有停产,而且已经有所准备,可以最大限度保障市场供应。然而屋漏偏逢连阴雨,伴随着新一轮疫情的汹涌而至,关于动力电池需求端的问题,却是被再次暴露了出来。

4月9日,蔚来汽车在其官方app上表示,自3月份以来,因为疫情原因,公司位于吉林、上海、江苏等多地的供应链合作伙伴陆续停产,目前尚未恢复。受此影响,蔚来整车生产已经暂停。

对的,头部新势力的蔚来停产了,李斌更是直言道:一辆车缺一个零件都没法儿生产!

后院起火,充满了无奈。刚刚经历“妖镍”事件的电池厂商们,还未来得及缓口气,产业链的出口就面临着被关闭的风险。

换句话说,疫情之下,蔚来怎么可能只是个例,当车企们不再向电池厂商要订单,亦或是车企本身都在停产,Q2季度多出来的电池成本,又会是谁去消化呢?

横看企业事,瑞普“改名”拟IPO

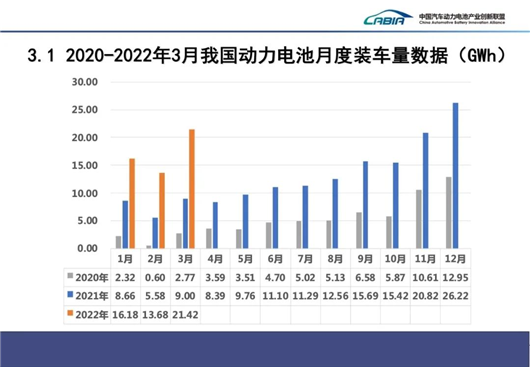

就目前的市场形势而言,很难不产生一些悲观情绪。但如果反过来去看3月份动力电池的装机量,其实要比2月份的数据好看不少。

根据中国汽车动力电池产业创新联盟数据,2022年3月,国内动力电池装车量21.4GWh,同比上升138.0%,环比上升56.6%,尽显国内动力电池市场的蓬勃发展。

按照技术路线区分,3月份的三元电池共计装车8.2GWh,占总装车量38.3%,同比上升61.2%,环比上升40.5%;磷酸铁锂电池则共计装车13.2GWh,占总装车量61.6%,同比上升238.8%,环比上升69.4%。

数据不会说谎,六四分的局面,让磷酸铁锂出尽了风头。而且这背后,也可以看成是动力电池企业之间技术路线博弈的结果。

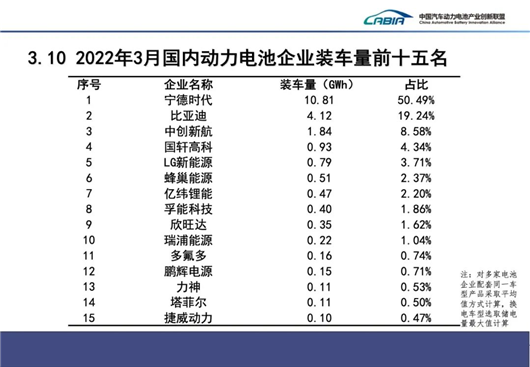

宁德时代两种技术路线通吃,牢牢占据了国内市场的半壁江山;比亚迪凭借刀片电池,在磷酸铁锂电池的赛道与宁德时代打了个不相上下,位居第二。

中创新航、LG新能源、蜂巢能源等电池厂商,在三元电池方面存在优势;国轩高科、亿纬锂能等动力电池企业,则是在磷酸铁锂电池的赛道中占据了不少的份额。

然而,除了这前几名耳熟能详的“扛把子”之外,这里想要重点提及的却是排在第十,刚刚进行完股份改革,且又改了名字的瑞普能源。

瑞普能源成立于2017年,是一家较为“年轻”的动力电池供应商。其主要产品包括VDA和MEB标准尺寸的方形铝壳三元锂、磷酸铁锂电池。而且值得一提的是,瑞普能源的背景实力十分雄厚。

企查查显示,“妖镍”事件主角的青山控股,正通过直接、间接的方式,持有着瑞普能源近90%的股份。作为青山控股的掌舵人,“镍王”项光达,更是在瑞普能源中保有53%的股份。

4月7日,瑞浦能源发生了工商变更,公司更名为瑞浦兰钧能源股份有限公司。有意思的是,瑞普能源与兰钧新能源均是青山旗下的子公司,兰均新能源的电池产品主攻三元高镍无钴方向,可以与瑞浦能源形成很好的互补效用。

完成股份变革、改名后的瑞普兰均,其实力无疑是在增强的。而且就在上周,瑞普能源还传出了最早于今年香港上市的消息,且正在考虑上市前的资金筹集。

有知情人士透露,瑞浦能源正在从新老投资者中筹集约30亿元的资金,以寻求300亿元(合47亿美元)的估值。而在本次筹资完成后,瑞浦能源便有可能赴港进行首次公开募股(IPO)。

纵观产业链,下游危机乍现

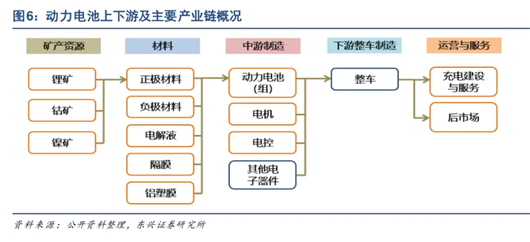

一方面,资本的蜂拥而至,为动力电池企业们的技术创新、产能扩充等提供了保障。但另一方面,整个产业链的健康运行,又怎么可能仅依靠资本就可以实现。

在此时疫情四处开花的背景下,动力电池产业链迎来了一次艰难“大考”。

首当其冲的是“产能过剩”的问题。

2022年中国电动汽车百人会论坛上,中国科学院院士、中国电动汽车百人会副理事长欧阳明高表示:2025年中国动力电池产能将达到3000GWh,而电池出货量2025年预计会在1200GWh左右,产能会出现大幅过剩。

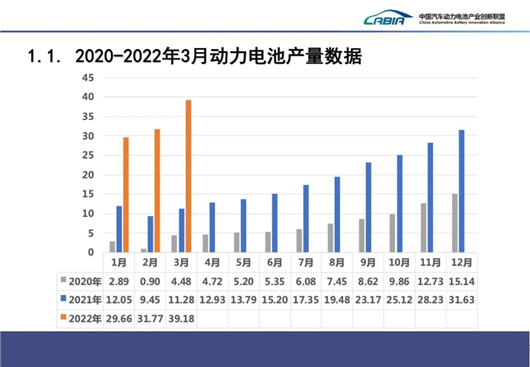

着眼现在,刚刚过去的3月份,国内动力电池的产量共计39.2GWh,同比增长247.3%,环比增长23.3%。而且不管是弱势的三元电池,还是广受车企追捧的磷酸铁锂电池,都实现了大幅度的产量增长。

如此情况下,动力电池企业们却还是要“哭诉”一声:受原材料上涨影响,电池要涨价。尽管事实就是如此,但现在的问题是,当动力电池供过于求的时候,价格又怎么还会上升呢?

讲道理,市场最基本的关系便是供需关系,当供大于求的时候,动力电池的价格就会受到市场的调节。而且第二个问题,说是产业链下游的危机乍现,其实也可以当作是动力电池需求侧的问题暴露了出来。

就目前的情况来看,产能过剩的趋势逐渐显现,尽管因原材料价格上涨,动力电池的成本也连带着有所上升。但另一方面,车企的需求,却也有可能因为疫情的原因,变得羸弱起来。

以蔚来为例,受疫情影响,其零部件都很难凑齐,不得已之下只好停止了整车的生产,整车都难以交付,电池厂商的订单还会多吗?

于车企而言,Q2季度的整车生产因为疫情,不确定性剧增。而且需要明确的是,受“妖镍”事件影响,各种上游原材料的价格都大幅增长,Q2季度的这批电池,其成本可是要高出许多。

于消费者而言,本季度购车不仅要接受“官方加价”,也是要随时应对疫情带来的不确定性,比如长时间难以交付等。

如此逻辑推导下,假如消费者们的购车愿望不怎么强烈,相应情绪反馈到车企、动力电池的产业链上,还会有更多的电池订单和装车量出现吗?

不难发现,此时的动力电池企业似乎正处于一种弱势的状态——既需要对上游原材料供应商的意愿百依百顺,还要照顾到各大车企们的情绪。

然而两头受气的他们,却又不敢放松丝毫,唯恐被其它友商抢走了这来之不易的市场份额。

但另外的角度,谁又会去怀念动力电池“绑架”车企,“绑架”整个行业的时候呢?

市场规律、车企,甚至是上游原材料供应商们,都在给电池厂商施加压力。只不过这种有意、无意的做法,能够换取到的局面未知,亦或者会催生另外一个强势的群体出现。

但可以确定的是,这次动力电池企业所遭遇的危机,并不会那么简单结束;甚至那些长时间积压的矛盾,一触即发。

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信