中国大陆作为全球最大的中型和大型客车(车长超过7米)生产和销售市场,在商用车行业的电气化方面发挥着主导作用。在过去几年里,由于汽车保有量的不断增长、网约车和共享单车服务的不断扩大,以及地铁和高铁网络的不断延伸,中国客车市场一直令人担忧。从2020年开始,持续的新冠疫情和出行限制进一步阻止了人们乘坐公共交通工具通勤或旅游。与此同时,客车生产商也遇到了新能源汽车补贴下降和供应链约束方面的挑战。在去年11月的预测中,我们将2022年中国大陆客车产量下调了5%,至8万辆,较2021年下降15%,较2019年疫情前水平大幅下降43%(见表1)。

城市客车市场是拖累客车市场下滑的主要原因,其市场份额从2020年的60%大幅下降至2021年的45%。由于该市场中的大多数运营商都是国有企业,因此市场表现与政府政策密切相关,特别是在电气化革命方面。尽管购买新能源汽车的补贴继续加速城市客车的置换,但随着补贴自2016年以来逐步削减,这种推动作用正在减弱。2022年,每辆纯电动客车和插电式混动客车的平均中央财政补贴在2021年的基础上进一步降低20%。与此同时,持续的疫情和断断续续的封锁,迫使地方政府削减了公共交通部门的财政预算。因此,即使去年同期比较基数较低,但今年1月至8月城市客车产量仍同比下降8%。为应对2023年新能源汽车购置补贴停止而进行的车辆提前购买活动预计将在第四季度带来更多产量。然而,预算不足可能会削弱刺激效果。随之而来的需求透支可能会在2023年上半年给汽车市场带来压力,在出口复苏和国内50多个城市推动公交都市建设的支持下,随后将迎来常规性复苏,并将公共交通车队的电气化率从2021年的66%提高至2025年的72%。随着激励政策倾向于新能源汽车在郊区和农村地区公共交通中的应用,更多的客车生产将转移到中型客车行业(车长7-10米的客车)。

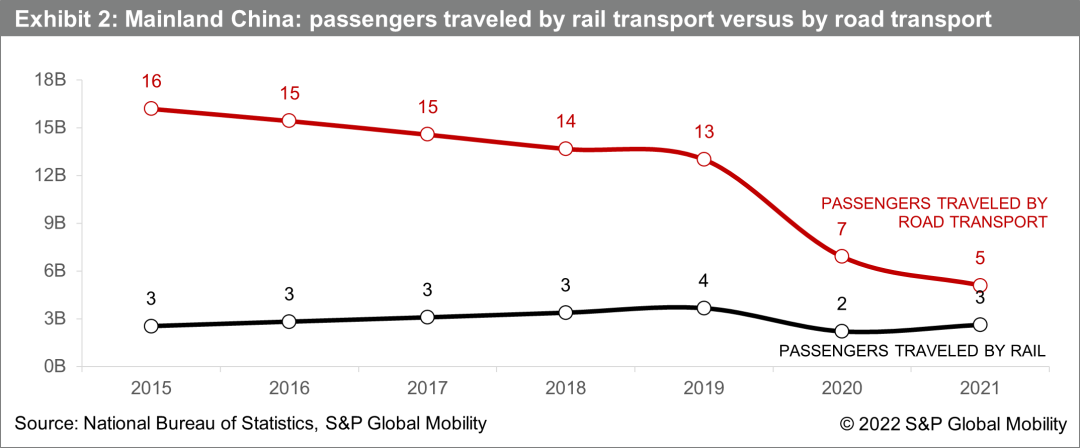

长途客车重新夺回市场主导地位,2021年占据了约55%的市场份额。与城市客车不同,长途客车通常用于长途客运服务,考虑到电池续航和充电基础设施的限制,并不适合转向电动客车。由于高铁普及率不断提高,这一细分市场的需求受到了抑制,乘坐长途汽车(2015-2019年下降20%)和乘坐铁路(2015-2019年上升44%,见表2)出行人数之间的“剪刀差”不断扩大就足以证明。自2020年以来,在新冠疫情期间,由于出行限制几乎使公共交通和旅游业陷于停顿,该行业受到了严重打击。自2021年7月起在全国范围内对新车实施国六A排放标准之前进行的客车购买,支持了2021年第二季度形势短暂逆转,随后在2022年前8个月再次陷入萧条。尽管疫苗接种取得进展,但在继续坚持动态清零政策的情况下,预计基线疲软将延长至2023年初。未来的复苏仍有待观察,这主要取决于疫情限制措施的放松和氢能产业发展中长期规划(2021-2035年)的执行,该规划明确到2025年5万辆燃料电池车辆投入运营的目标。

除了需求衰退之外,客车制造商也像卡车制造商一样,面临着通胀压力和半导体短缺造成的供应链中断。实际上,由于模块化设计和规模经济不利于支持定制化产品,因此客车制造商受到的影响更大。尽管市场集中度已经相当高,2021年前十大客车厂商占据85%左右的市场份额,但全国仍有30多家客车厂商,加剧了行业竞争。为了打破这一局面,客车制造商一直在与运营商合作,探索整合货运和网约车服务等功能的多元化交通模式。另一方面,包括宇通客车、金龙客车、金旅客车、海格客车在内的主要生产企业都将业务范围扩大至卡车制造领域。随着补贴政策的结束,我们预计短期内客车行业将迎来更多的整合。

作者:Cassie Liu, Senior Research Analyst II, Global Heavy Truck Research, S&P Global Mobility

转载声明:本文系本网编辑转载,转载目的分享传递更多信息,并不代表本网赞同其观点和对其真实性负责,文章内容仅供参考。如涉及作品内容、版权和其它问题,请在30日内与本网联系,我们将在第一时间删除内容,谢谢合作。

扫一扫关注微信

扫一扫关注微信